ブログ

お金に関して注文住宅を購入する前に知っておきたい固定資産税の話。計算方法と住宅用地の軽減措置

注文住宅を購入するには、土地の購入や建築工事、契約に関する諸費用などのさまざま費用が発生します。また、住宅を建てたあとには、毎月の住宅ローンの支払いとともに、1年に1度、固定資産税を支払う必要があります。

これから注文住宅の購入を検討されている方は、「どれくらいの固定資産税がかかるの?」「税額はどのように決まるの?」などと疑問を持つ方もいるのではないでしょうか。

今回は、注文住宅を購入したあとにかかる固定資産税の概要と計算方法、特例による減額措置について解説します。

なお、注文住宅を購入する際に発生する諸費用や住宅ローンについては、こちらの記事で詳しく解説しています。併せてご確認ください。

固定資産税とはどんな税金?

固定資産税とは、土地・建物などの固定資産に対して課税される税金です。

毎年1月1日の時点で土地や建物を所有している人に支払いの義務が発生します。納税者による申告の必要はなく、税額は固定資産税評価額を基に市町村等によって算定されます。

固定資産税の税額が決まる基準となる固定資産税評価額については、3年ごとに見直しが行われるため、固定資産税は変動します。

固定資産税の支払いを滞納してしまうと、給与や財産をはじめ、土地・建物が差し押さえられる可能性があるため注意が必要です。

固定資産税の計算方法

固定資産税は、国が定める固定資産税評価額を基に市町村が価格を決定します。計算式は、以下のとおりです。

例えば、固定資産税評価額が3,000万円の場合には、以下のようになります。

市町村によっては、標準税率の1.4%と異なる税率が条例で定められている場合があります。また、固定資産税評価額については、土地と建物で算定方法が異なります。

固定資産税評価額の算定方法

| 固定資産 | 算定方法 |

|---|---|

| 土地(宅地) | 地価公示価格等の7割を目処に評価額を算定 |

| 家屋(建物) | 再建築価格や経年減点補正率等を基に評価額を算定 |

地価公示価格 とは、一般の土地の取引価格に対する指標を定めて、適正な地価を設定するために、国土交通省が都市や周辺地域の標準値を選定して、正常な価格を公示するものです。毎年1月1日時点での標準値における正常な価格が3月に公示されます。

再建築価格 は、評価対象となる同一の建物を同じ場所に新築する場合の建築費を指します。また、経年減点補正率 は、建築後の年数経過に応じて生じる減価を基礎として定めた割合のことです。建物は、年数が経つにつれてその価値が減少していくため、固定資産税についても少しずつ減額されていく仕組みとなります。

固定資産税の支払い方法

固定資産税は、原則として年に4回の分割払いで支払いますが、納税者の希望に応じて一括で支払うことも可能です。

市町村から固定資産税の税額や納期、納付場所などが記載された「納税通知書」が毎年4~5月ごろに送付されるため、納付書を利用して金融機関で支払います。

現金や口座振り込みのほかにも、クレジットカードやインターネットバンキングなどで支払える市町村もあります。

特例による軽減措置で固定資産税の負担を抑えられる!

固定資産税の課税は、住宅用地や新築住宅、耐震などの一定の要件を満たしたリフォームを対象に特例が設けられています。

2024年3月31日までに建築された新築住宅は、固定資産税の減額措置の対象となり、一定期間において固定資産税の負担が減額されます。(※2023年11月現在)

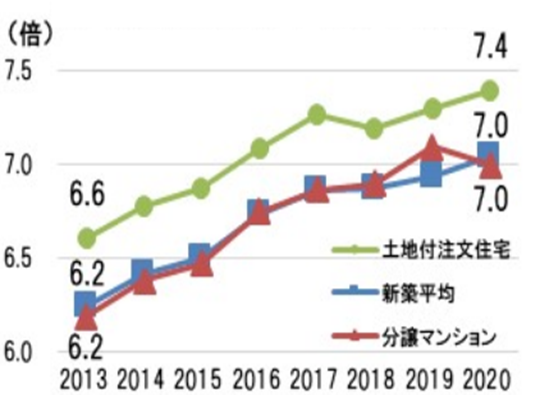

近年、住宅価格は上昇している傾向があり、住宅を購入するために必要な資金は、2020年時点における新築平均で年収の7.0倍という結果が出ています。

住宅所要資金の年収倍率の推移(全国)

住宅を取得する方の金銭的な負担を抑えて、居住水準の向上や良質な住宅ストック(既存住宅)を形成するために、新築住宅に対する固定資産税の軽減措置が設けられました。

一般住宅と長期優良住宅では、減額措置の対象期間が異なります。

新築住宅における固定資産税の減額措置

| 新築住宅の種類 | 住宅の種別 | 減額期間 | 減額割合 |

|---|---|---|---|

| 一般の住宅 | 一般の住宅 | 3年 | 2分の1 |

| 3階建て以上の耐火構造の住宅 | 5年 | ||

| 長期優良住宅 | 一般の長期優良住宅 | 5年 | 2分の1 |

| 3階建て以上の耐火構造の長期優良住宅 | 7年 |

減額措置の対象となるのは、住宅の居住部分にあたる床面積が120㎡までとなります。

例えば、固定資産税評価額が3,000万円の注文住宅(一般住宅)を新築した場合の固定資産税は、以下のようになります。

特例がない場合(1年目)

3,000万円×1.4%=42万円

特例がある場合(1年目)

3,000万円×1.4%×1/2=21万円

なお、固定資産税の減額措置を受けるには、市町村への申告手続きが必要になるケースがあります。申告には期限もありますので、手続きが必要な場合は忘れないように。詳しくは、住宅を建てられる市町村へご確認ください。

住宅に関するお金のこともご相談ください

注文住宅を建てる際には、「建てた後に発生する費用」についても考慮したうえで、無理なく支払いができる資金計画を立てることが大切です。新築住宅には一定期間の減額措置が設けられていますが、減額期間が過ぎたあとは通常の計算方法で算定されます。

思わぬ出費が発生しないように、毎年の納税額をシミュレーションしたうえで貯蓄の準備をしたり、生活費や養育費なども踏まえて住宅ローンの返済プランを考えたりすることが欠かせません。

マルマインハウスでは、ご家族さまの収入状況や家族構成などを踏まえて、住宅を建てるときの資金計画をサポートいたします。「どれくらいの資金が必要なの?」「税金の負担を少しでも抑えるコツはある?」など、疑問や不安をお持ちの方は、お気軽にご相談ください。

2023.11.16

- Tag